Аккредитив Сбербанка – это востребованная опция среди клиентов банка, которая предназначена для обеспечения повышения качества и безопасности расчетов, а также для снижения уровня финансовых рисков.

Аккредитив Сбербанка для физических лиц, а также для юридических, дает гарантию продавцу в том, что он получит финансовые средства. Покупатель же получает гарантию того, что товар окажется в его собственности. Поговорим об условиях, особенностях и функционале данного банковского инструмента.

Особенности аккредитива в Сбербанке

Сбербанк на протяжении нескольких лет предлагает своим клиентам воспользоваться подобной опцией. При этом, механизм работы уже четко выстроен.

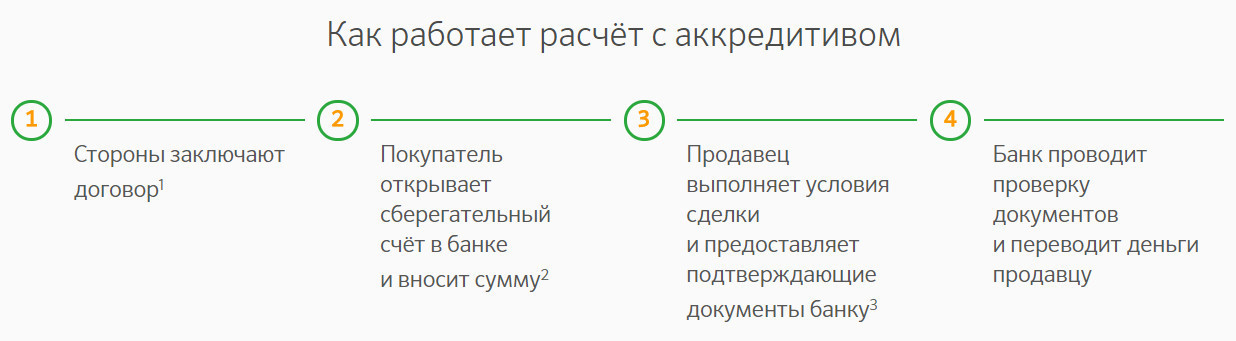

В первую очередь стоит помнить о том, что расчет аккредитива возможет лишь при предоставлении тех документов, которые предусмотрены условиями аккредитива – то есть заявитель, при подаче заявления, в письменном виде должен подробно изложить все нюансы так называемой сделки.

В аккредитиве в обязательном порядке должна быть указана следующая информация:

- Номер и дата составления документа.

- Указание выбранного типа аккредитива, описание его исполнительных характеристик и периода действия.

- Общая стоимость сделки, размер платежа и его назначение.

Центральный банк РФ выпустил специальное положение, в котором затронут вопрос аккредитива – как показывает практика, Сбербанк в данном вопросе четко исполняет его пункты.

Правила аккредитивных расчетов

Открытие подобного инструмента в Сбербанке также позволяет отпугнуть мошенников – как правило, их пугают открытие и полностью прозрачные расчеты, после чего они исчезают. В настоящее время актуальные следующие правила аккредитивных расчетов в отношении физических лиц:

- Заявитель не должен иметь никаких связей с предпринимательством.

- Обе стороны соглашения должны являться клиентами Сбербанка.

- Покупатель должен иметь достаточное количество средств для совершения покупки и, соответственно, операции по переводу таковых на счет получателя-продавца. Они должны находиться на банковском счету.

Открытие такого варианта передачи средств за сделку не подходит для сложных систем оплаты, так как заявленная стоимость может передаваться только один раз, непосредственно от покупателя к продавцу. Средства поступают на счет, поэтому никакой возни с наличными деньгами не состоится.

Открыть аккредитив при покупке недвижимости

Банковское учреждение обещает открытие аккредитива за 20 минут и допускает возможность проведения покупки или продажи недвижимости за один день, даже если покупатель и продавец не находятся в одном городе. Для открытия необходимо выполнить следующие шаги:

- Покупатель открывает Сберегательный счет. Провести процедуру можно через интернет-банк или в офисе кредитного учреждения;

- Совершить транзакцию на необходимую сумму, которая складывается из стоимости договора и комиссии за открытие аккредитива;

- Подать заявление на открытие аккредитива в отделение банка, а также договор, на основании которого будет проведена сделка.

Важным моментом является то, что внесение каких либо изменений по срокам и условиям аккредитива, в том числе отказа от него, должно быть разрешено обеими сторонами сделки.

Стоимость пользования услугой

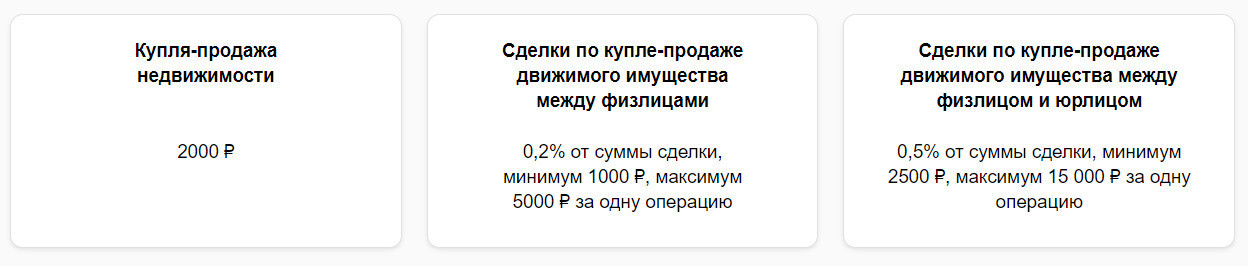

Сразу же стоит отметить, что аккредитив в Сбербанке может быть заключен на 120 дней, а может быть продлен на 60 дней. Стоимость аккредитива в Сбербанке для физических лиц зависит от того, какое назначение он носит:

- Купля-продажа недвижимости – две тысячи рублей.

- Купля-продажа движимого имущества (между физическими лицами) – от одной до пяти тысяч рублей (0,2% от суммы сделки).

- Купля-продажа движимого имущества (между физическим и юридическим лицом) – от двух с половиной до пятнадцати тысяч рублей за одну операцию (0,5% от суммы сделки).

Представленные выше тарифы на аккредитив в Сбербанке актуальны на начало 2018 года.

Типы аккредитивов для физических лиц

Как уже говорилось ранее, аккредитив в Сбербанке чаще всего используют при покупке или продаже квартиры, других сделок купли-продажи (например, приобретения транспортных средств).

Также встречаются случаи, когда аккредитив в Сбербанке физические лица используют при приобретении долей в Обществе с Открытой Ответственностью. Главное, чтобы сделка подразумевала внесение авансового платежа.

Аккредитивы для юридических лиц

Подобным инструментом пользуются не только частные, но и юридические лица. Ведь подобная форма расчетов позволяет расширить финансовые границы участников всевозможных сделок и соглашений. Среди юридических лиц встречаются следующие типы аккредитивов:

- Когда Сбербанк получает сразу же все средства для перевода их на счет продавца.

- Когда средства находятся на счету покупателя, но впоследствии они могут списываться в пределах, установленных аккредитивом.

- Когда покупатель, согласно заранее подписанной договоренности с продавцом, может отозвать средства или изменить условия аккредитива.

- Когда изменить условия не предоставляется возможным.

Сбербанк позволяет юридическим лицам использовать свой аккредитив для совершения торговых операций не только российского, но и мирового уровня, а также создает условия для финансирования сделок.

Говорить о стоимости подобных аккредитивов трудно, так как она устанавливается банком в индивидуальном порядке, в зависимости от уровня и масштаба сделки.

Подводим итоги

Аккредитив Сбербанка для физических и юридических лиц – это выгодный инструмент, который имеет ряд неоспоримых преимуществ.

В первую очередь – это контроль и прозрачность перевода денежных средств по сделке, юридическая ответственность и гарантия того, что обманут никто не будет (именно с финансовой точки зрения). Единственный недостаток – это необходимость оформления достаточного количества документов.